生成AI導入で実現する業務効率化の実例

本記事では、金融機関がどのように生成AIを導入し、従来の特化型AIと比較してどのようなメリットや課題があるのかを、最新の事例とともに詳しく解説します。

記事を読むことで、金融業務の自動化・効率化による生産性向上の実態、実際の導入事例で業務負荷が大幅に削減された具体例、さらにはセキュリティ対策やガバナンス面の課題まで、現場での取り組みを深く理解できます。

金融業界のデジタルトランスフォーメーションに興味がある方はもちろん、AI技術の今後の展開に疑問や不安を感じている方にも、多角的な視点から解説する内容となっています。

金融業界で注目される生成AIの進化と活用事例

従来型AIと生成AIの違い

これまで金融機関では、クレジットカード不正利用の検出など、特定業務に特化したAIが活用されてきました。例えば、150MBの取引データを用いた不正利用判定では、既に一定の精度を実現していました。

一方、生成AIはWeb上の45TBに及ぶデータ(570GBに前処理されたテキスト)を学習し、人間の自由な質問に対して柔軟な回答を生成する能力を持っています。これにより、単なる業務自動化にとどまらず、アイデア創出や業務全体の見直しなど、より広範な活用が可能になりました。

金融機関における具体的な導入事例

- 三菱UFJ銀行

Azure OpenAI Serviceに対応したチームを組成し、文書検索や企画書作成、さらには顧客対応支援といった業務に生成AIを活用。グループ全体で共通化を進めることで、労働時間の大幅な削減を狙っています。 - SMBCグループ

日本総研やNECと連携し、AIアシスタントツール(SMBC-GPT)の実証実験を開始。全行員への展開が予定され、銀行業務の標準化と効率化に寄与することが期待されています。 - 東京海上日動

保険代理店向けの問い合わせ対応に生成AIを導入し、従来の応対時間が約50%削減。具体的には、従来はオペレーターが約77秒かかっていた発話が、AI活用により44秒に短縮されるなど、現場での業務効率化が明確に示されています。

また、金融機関だけでなく、広告業界でもGMOアドマーケティングがChatGPTを活用することで、広告クリエイティブの作成時間を従来の約130時間/月から約35時間/月へと大幅に短縮する実績も報告され、幅広い業界での応用可能性が示されています。

生成AI導入に伴うメリットと課題

メリット

- 業務効率の向上

融資稟議や契約書作成、問い合わせ対応など、従来は属人的な作業が必要だった業務が自動化され、全体の業務プロセスの標準化と効率化が進みます。たとえば、融資稟議作成では、顧客情報や過去の事例を入力するだけで、稟議書の草稿が自動生成され、担当者の負担が大幅に軽減されます。 - 生産性の飛躍的向上

生成AIの柔軟な回答生成能力により、専門知識とAIによる補完が組み合わさることで、ファイナンシャルプランナーが顧客ごとに最適な投資提案を迅速に作成できるようになっています。結果として、業務時間の削減とともに、質の高いサービス提供が実現されています。

課題と対策

- 正確性と情報の信頼性

生成AIは多種多様なデータを学習しているため、場合によっては誤った情報(いわゆる「ハルネーション」)を生成するリスクがあります。金融商品の説明など、誤情報が直接的な損失につながる業務では、回答の根拠となるリンクや出典を明示する仕組みが求められています。 - データ保護とセキュリティ

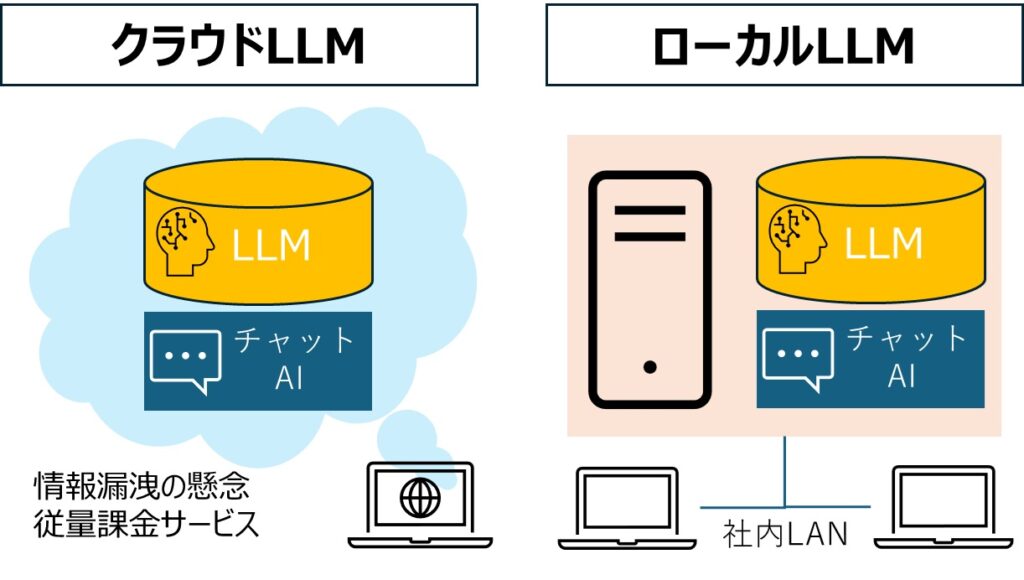

金融機関は膨大な機密情報を扱うため、生成AI導入時には、クラウド環境とオンプレミス環境のメリット・デメリットを十分に検討しなければなりません。例えば、オンプレミス環境での運用では初期投資が高くなるものの、社内のセキュリティ対策が徹底できる点が評価されています。 - ガバナンスの強化

AIの不正利用防止や、著作権・知的財産権への配慮も重要な課題です。金融機関は、生成AI推進部門やリスク管理部門を中心に、明確なガイドラインと内部統制の仕組みを整備し、常に最新の規制に対応できる体制を構築する必要があります。

セキュリティ対策としてのローカルLLM活用

金融業界でローカルLLM(大規模言語モデル)を活用するメリットは多岐に渡ります。まず、社内の機密情報や顧客データを外部クラウドに依存せず、オンプレミス環境で安全に運用できるため、情報漏洩リスクを大幅に低減できます。

さらに、ローカル環境に適したカスタマイズが可能となることで、各金融機関固有の業務プロセスやコンプライアンス要件に柔軟に対応でき、従来の画一的なクラウドサービスでは実現しにくい細かな制御が可能です。

運用面では、通信遅延やネットワーク依存の問題を回避でき、リアルタイムなデータ処理が求められる金融取引や顧客応対において高いパフォーマンスを発揮します。

また、独自のデータセットによる学習が可能となるため、業務に特化した知見や専門性を盛り込んだモデル構築が進み、結果として精度の向上や生産性の向上が期待されます。

結論

生成AIは金融機関にとって、業務効率化と生産性向上を実現する強力なツールである一方、正確性やセキュリティといったリスク管理の側面で慎重な対応が求められています。具体的な導入事例からも分かるように、各金融機関は生成AIの可能性を最大限に活かしつつ、ガバナンス体制の整備やセキュリティ対策に注力しています。今後、生成AIと従来型AIの融合や、新たな利用モデルの構築が、金融業界全体の競争力向上に寄与することでしょう。